2022-05-06 22:05

penerbitan

2022-05-06 22:05

Investor mulai mencari titik awal yang akan menghentikan aksi jual saham yang akan berlangsung hingga akhir Maret. Namun untuk saat ini, ketakutan masih tingginya inflasi dan tingginya suku bunga pasar di AS.

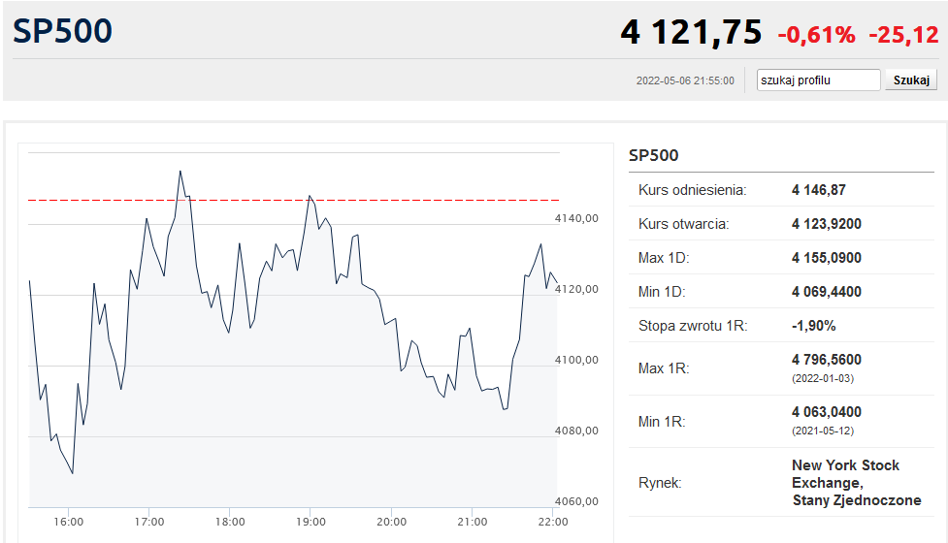

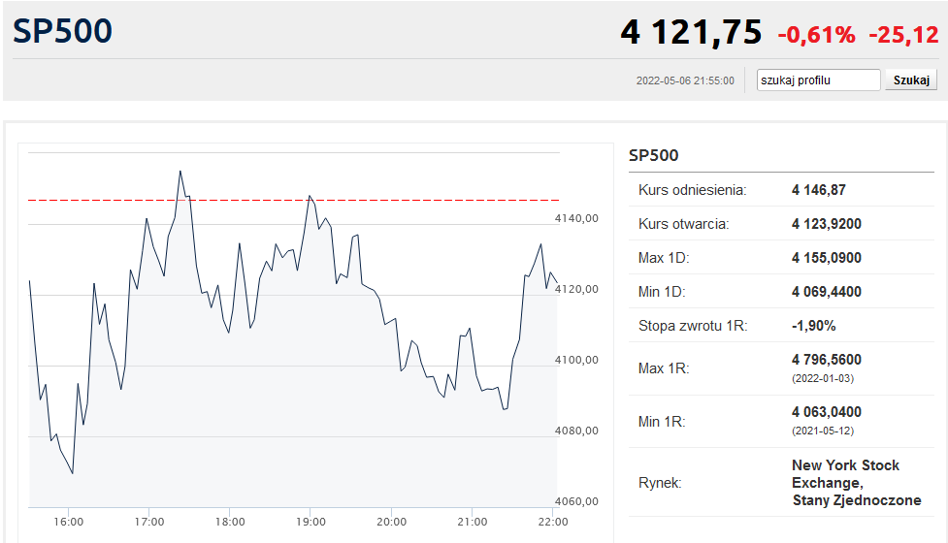

Setelah aksi jual tajam Kamis di Wall Street, sesi Jumat juga mengalami penurunan: Hanya satu jam sebelum akhir perdagangan, S&P500 dan Dow Jones turun lebih dari 1%, sedangkan Nasdaq turun lebih dari 2%. Tetapi Menit-menit akhir sesi ditandai dengan catch-up yang dinamis.

Pada akhirnya, Dow Jones hanya kehilangan 0,30%, mengakhiri sesi di 32.899,96 poin. S&P500 membatasi volume penurunan menjadi 0,57% dan berakhir pada 4.123,40 poin. Nasdaq kembali terlemah, turun 1,40% dan pada penutupan perdagangan di 12.144,66 poin.

Dalam kasus indeks S & P500, ada upaya untuk mempertahankan batas bawah untuk tahun ini dan menghentikan gelombang turun yang dimulai pada akhir Maret. Di sisi lain, Nasdaq menyaksikan kapitulasi penuh pada garis support yang turun dan mengakhiri sesi pada level terendah sejak November 2020. Tidak mengherankan, karena kenaikan suku bunga di Amerika Serikat memberikan tekanan terbesar pada valuasi yang masih tinggi. dari apa yang disebut perusahaan berkembang, sering kali berasal dari industri teknologi, sangat terwakili di NASDACO.

Meskipun S&P500 kehilangan hanya 0,2% selama seminggu, itu adalah minggu kelima berturut-turut yang berakhir di bawah garis. Ini merupakan penurunan beruntun terpanjang sejak Juni 2011.

Laporan pasar tenaga kerja April mendukung kenaikan suku bunga tambahan di AS. Data BLS menunjukkan peningkatan kuat lainnya dalam pekerjaan, pengangguran mendekati nol, dan tekanan upah tetap kuat. Sulit untuk data seperti itu untuk tidak mendorong Fed untuk kenaikan 50 poin lagi dalam biaya kredit.

Pasar utang, yang telah melihat peningkatan lain dalam hasil Treasury AS, tampaknya berpikir sama. Laba pada surat berharga 10-tahun meningkat 6 basis poin menjadi 3,12%. Ini adalah level tertinggi sejak November 2018 dan mendekati puncak siklus pada 18 Musim Gugur (3,26%). Melihat grafik, terobosan level ini akan membuka jalan untuk pengembalian 4%, dan itu akan menjadi risiko besar bagi pasar saham yang masih bernilai tinggi.

Pasar berjangka memperkirakan bahwa pada akhir tahun tingkat dana federal akan naik menjadi sekitar 3%, yang berarti peningkatan 200 basis poin. dibandingkan dengan level saat ini. Harga kontrak menunjukkan bahwa reli 50 pip di bulan Juni (peluang 87%), Juli (90%) dan mungkin juga September (45%) adalah hasil yang tak terhindarkan, menurut perhitungan FedWatch.

Kita mungkin sudah menemukan diri kita dalam situasi di mana instrumen pendapatan tetap mulai terlihat lebih menarik bagi beberapa investor daripada saham bernilai tinggi. Selama dekade terakhir, kurangnya alternatif dalam bentuk utang yang terjangkau telah memicu ledakan di Wall Street. Sekarang hal itu mulai berubah.

Selain itu, tekanan terhadap valuasi saham diperparah oleh situasi makroekonomi yang tidak menarik. Inflasi harga tertinggi dalam 40 tahun (8,5% dalam kasus IHK di bulan April) disertai dengan perlambatan tajam dalam pertumbuhan ekonomi di AS. Mungkin kita akan menghadapi pengetatan moneter di lingkungan semi-resesif, dengan inflasi yang terus meningkat dan pasar tenaga kerja yang masih kuat. Semua ini sudah memukul margin keuntungan perusahaan dan memberi tekanan pada dinamika pendapatan perusahaan di pasar saham. Kami telah melihat tanda-tanda pertama ini dalam laporan kuartal pertama, dan kami mungkin akan melihat lebih banyak dalam beberapa bulan, ketika perusahaan mulai melaporkan hasil kuartal kedua.

Krzysztof Colani

“Pakar bir seumur hidup. Penggemar perjalanan umum. Penggemar media sosial. Pakar zombie. Komunikator.”

More Stories

Akhir dari tes listrik Triumph TE-1

Opel menghentikan produksi model topnya di Rüsselheim

Portugal telah meluncurkan pembangkit listrik tenaga surya terapung. Ini adalah struktur terbesar dari jenis ini di Eropa – Ekonomi